Os relatórios financeiros são ferramentas essenciais para a administração das empresas. Afinal, sem eles é difícil entender o desempenho de um negócio do ponto de vista econômico — o que é necessário para tomar decisões mais estratégicas.

Esses documentos não são apenas cruciais para a gestão. Eles também são exigidos por lei para o pagamento de impostos e práticas contábeis padrão. Por isso, é importante que sejam elaborados por profissionais qualificados para essa atividade — como você, contador.

Entretanto, existem diversos tipos de documento e cada um tem suas especificidades. Diante disso, é preciso saber quais são os mais relevantes.

Por isso, neste artigo você verá os 4 relatórios financeiros importantes que todo contador precisa conhecer. Confira!

O que são relatórios financeiros?

Os relatórios financeiros, também conhecidos como relatórios contábeis, são uma ferramenta de gerenciamento e organização que permite compreender as finanças de uma empresa. Para tanto, esses documentos devem fornecer informações precisas e claras.

Para apresentação aos órgãos de fiscalização, eles devem ser fiéis à realidade da empresa. Uma falsa demonstração de resultados poderá configurar crime. Assim, os responsáveis podem responder penalmente por esse ato.

Qual a importância dos relatórios financeiros para a sua rotina?

Após entender o que são relatórios financeiros, vale a pena compreender a importância desses documentos. Um dos principais motivos é que eles permitem analisar a situação financeira do seu cliente. Isso lhe dará a base necessária para tomar decisões mais fundamentadas.

Ademais, os relatórios permitem um planejamento mais eficiente. Isso porque as demonstrações financeiras fornecem uma visão dos ativos e passivos da empresa. Assim, você saberá como orientar o cliente sobre os planos de médio, curto e longo prazo.

Não se deve esquecer, claro, do cumprimento das exigências fiscais. Alguns desses documentos são exigidos por lei para fins fiscais. Logo, uma das funções do contador é produzir e revisar documentos corretamente para não gerar problemas para as empresas.

Mais uma função dos relatórios financeiros gerenciais é a transparência — tanto da empresa quanto do contador. Ao organizar os dados do negócio, você ajuda na adequação do cliente e também demonstra a integridade do seu escritório de contabilidade.

Quais são os principais relatórios financeiros que o contador precisa conhecer?

Agora que você já sabe o que são relatórios financeiros e qual sua relevância para a rotina do contador, conheça os 4 relatórios essenciais que você deve saber como elaborar:

1. Balanço Patrimonial (BP)

Considerada a demonstração financeira mais importante da empresa, o Balanço Patrimonial (BP) é um relatório contábil que analisa a condição patrimonial e financeira de um negócio. Ou seja, ele fornece uma visão geral sobre a situação.

Por representar a evolução do patrimônio, toda empresa deve elaborá-lo e apresentá-lo ao fim de cada exercício. Esse documento é formado por três contas principais. De um lado do balanço estão os ativos — os recursos financeiros da empresa, como caixa e contas a receber.

Do outro lado estão os passivos — as obrigações, como fornecedores e colaboradores. Na relação entre eles é possível calcular o patrimônio líquido. Ele é o valor da diferença entre o ativo e o passivo. Portanto, representam os resultados líquidos (lucro ou prejuízo).

2. Demonstração do Resultado do Exercício (DRE)

A Demonstração de Resultados do Exercício (DRE) é outra das obrigações mais importantes das empresas. Ele é elaborado com o Balanço Patrimonial, e deve ser assinado por um profissional habilitado pelo Conselho Regional de Contabilidade (CRC).

Muito mais do que um relatório financeiro, ele é um instrumento gerencial que mostra a situação financeira do negócio. Além disso, é um documento obrigatório por lei, pois suas informações são utilizadas para verificar se os impostos foram calculados corretamente.

Ele também costuma ser solicitado por bancos para analisar sua saúde financeira antes de conceder empréstimos ou financiamentos — e por investidores antes de investir na companhia.

3. Demonstração de Fluxo de Caixa (DFC)

A Demonstração de Fluxo de Caixa (DFC) é um documento contábil que controla as entradas e saídas durante determinado período. Logo, mostra quais foram os resultados dessa movimentação. Para tanto, ele usa como base o Balanço Patrimonial e da Demonstração do Resultado do Exercício.

A DFC é dividida em atividades: operacionais, de investimento e de financiamento. Cada uma delas é dividida em diversas subcontas. As atividades operacionais são as receitas e gastos relacionados com a produção de bens ou entrega de serviços.

Normalmente, essas informações estão na DRE. Já as atividades de investimentos são os valores destinados para as aplicações financeiras, por exemplo. Elas são registradas no Balanço Patrimonial. Por fim, as atividades de financiamento são os empréstimos de credores e investidores à empresa.

4. Demonstração de Lucros ou Prejuízos Acumulados (DLPA)

A Demonstração de Lucros ou Prejuízos Acumulados (DLPA) é um documento que apresenta a utilização dada aos lucros ou prejuízos da empresa. Para tanto, ele mostra as mudanças que ocorrem no patrimônio líquido em um determinado período.

O documento também aponta quando o patrimônio foi aplicado. Por isso, esse relatório traz as ações de reinvestimento de capital com base nas informações disponibilizadas no Balanço Patrimonial e na Demonstração de Resultados do Exercício.

O DLPA deve apresentar alguns tópicos essenciais. Por exemplo, o saldo inicial de lucros ou prejuízos, o pagamento de dividendos e o montante do lucro incorporado ao capital da empresa, assim como mudanças que afetam o resultado e o saldo final acumulado do período.

Como criar relatórios financeiros de forma prática e eficiente?

Até aqui você conheceu a importância de 4 relatórios financeiros empresariais na rotina de trabalho de um contador. Agora, deve estar se perguntando como criar esses documentos de forma prática e eficiente para seus clientes, certo?

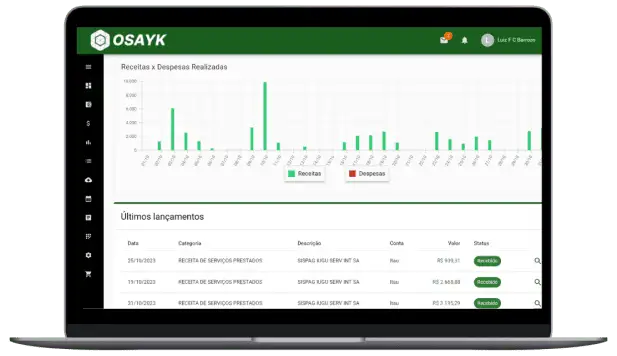

Nesse momento, contar com a tecnologia na contabilidade fará toda a diferença. Afinal, entre as suas vantagens está a praticidade e a eficiência dos serviços que a utilizam com base. Uma das maiores oportunidades para os contadores que reconhecem sua importância é o BPO Financeiro.

Ele é um serviço online que permite automatizar processos, como a gestão de relatórios financeiros. Além disso, o BPO Financeiro oferece outros serviços de contabilidade. Por exemplo, controle de fluxo de caixa, pagamento de impostos e taxas e organização de receitas e despesas.

Então, se você quer criar relatórios financeiros de forma prática e eficiente, precisa investir em soluções tecnológicas — como o BPO Financeiro!

Neste artigo, você conheceu relatórios financeiros gerenciais mais importantes para empresas e contadores. Ainda, viu como criá-los de forma prática e eficiente. Como a tecnologia pode ser uma boa aliada, não deixe de considerá-la!

Agora veja esse atigo sobre relatórios contábeis.