As empresas têm diversas obrigações tributárias que devem ser observadas para manter a regularidade fiscal. Entre elas estão a declaração e o recolhimento do Imposto de Renda PJ – o Imposto de Renda PJ 2021.

Para isso, é preciso conhecer as regras e saber como funciona a cobrança do imposto, a fim de ter melhor planejamento financeiro. No entanto, buscando mais facilidade e tranquilidade, as empresas costumam contar com o serviço de um contador.

Seu escritório contábil está pronto para essas demandas? Neste conteúdo, você aprenderá como se preparar para a declaração de Imposto de Renda em 2021. Confira!

Quais são as regras sobre o Imposto de Renda PJ em 2021?

O IRPJ é obrigatório para todas as pessoas jurídicas com Cadastro Nacional de Pessoas Jurídicas (CNPJ) ativo. Ele incide sobre o lucro obtido da empresa, que pode ser calculado de diferentes formas.

Existem algumas exceções, com pessoas jurídicas que são dispensadas dessa obrigação. São as instituições de caráter filantrópico, recreativo, cultural e científico, e as associações civis sem fins lucrativos.

Confira mais informações!

Alíquotas aplicadas

A cobrança do IRPJ depende do regime de tributação da empresa. Ela pode acontecer das seguintes formas:

Lucro Real

No Lucro Real, a alíquota é de 15% sobre o lucro, com um adicional de 10% caso ele ultrapasse R$ 20 mil no mês. Nesse caso, o percentual a mais é aplicado apenas sobre o valor excedido.

Lucro Presumido

Já no Lucro Presumido, primeiro é preciso entender que cada setor tem um percentual de lucro tributável determinado por lei. Ele varia entre 1,6% a 32%. A alíquota é de 15%, com adicional de 10% sobre o valor que exceder o lucro de R$ 60 mil em um trimestre.

Lucro Arbitrado

Essa modalidade é aplicada em casos específicos, quando há suspeita de fraudes pelo descumprimento das regras de preenchimento pela empresa. A alíquota segue as mesmas regras do Lucro Presumido.

Simples Nacional

Aqui o regime de tributação é bem diferente. Nesse caso, o recolhimento é feito por meio do Documento de Arrecadação do Simples (DAS) mensalmente. A alíquota varia conforme o faturamento da empresa e a atividade exercida.

Aqui, vale destacar que não é necessário enviar a Declaração de IRPJ. A empresa enviará a Declaração Anual do Simples Nacional (DASN). Para os MEIs a regra é semelhante: eles enviam a DASN-SIMEI.

Período de apuração

O período de apuração também depende do regime da empresa. Para quem utiliza o Lucro Real, ela pode acontecer mensal, trimestral ou anualmente. No caso do Lucro Presumido e do Lucro Arbitrado, ela deve ser trimestral.

Prazo para envio

O prazo para envio segue o período de apuração utilizado. Como o trimestral é mais utilizado, ele seguirá os seguintes prazos:

- 31 de março;

- 30 de junho;

- 30 de setembro.

- 31 de dezembro.

A DASN e a DASN-SIMEI devem ser enviadas até o dia 31 de maio. O atraso no cumprimento da obrigação pode gerar multas que variam entre 2% a 20%, conforme o lucro.

E como ficam as regras para pessoa física?

Também é preciso ter atenção à declaração de Imposto de Renda de Pessoa Física (IRPF), se o seu escritório contábil atende esse público.

Para as pessoas físicas estão vigentes as mesmas regras do ano anterior. Não houve mudança nas faixas de renda ou alíquotas.

Ou seja, é obrigado a declarar quem:

- teve rendimento tributável acima de R$28.559,70;

- teve rendimento isento, não tributável ou tributados exclusivamente na fonte superior a R$ 40 mil;

- recebeu dinheiro por alienação de bens e direitos;

- teve bens ou direitos que somem valor superior a R$ 300 mil;

- quem exerce atividade rural e teve renda bruta superior a R$142.798,50.

O ponto de atenção trata de quem recebeu o auxílio emergencial em 2020. Conforme as regras impostas, quem teve renda tributável superior a R$ 22.847,76 deve enviar a declaração.

Além disso, será necessário devolver o valor do auxílio recebido. O documento deve ser enviado até o dia 30 de abril.

Como preparar o seu escritório contábil para essas demandas?

Como você sabe, muitas pessoas jurídicas procuram o serviço de contabilidade para auxiliar na declaração de IR para empresas. Nesse momento, os próprios sócios ou empregados também podem solicitar suporte para o cumprimento da obrigação pessoal — o IRPF.

Portanto, é preciso que o escritório de contabilidade esteja preparado para receber as demandas. Sem esse cuidado, podem surgir imprevistos que prejudiquem a qualidade do serviço e, até mesmo, gerem prejuízos aos clientes.

Confira algumas dicas para ajudar!

Estude as regras aplicadas e suas atualizações

Para começar, é preciso estudar as regras constantemente para identificar eventuais mudanças nas leis tributárias que possam afetar seu cliente. Inclusive, para aqueles que utilizam o serviço recorrente, a atualização pode encontrar maneiras de reduzir a carga tributária legalmente.

Portanto, fique atento à legislação e as publicações feitas pelos órgãos oficiais para não perder nenhuma mudança importante. Ademais, ler as notícias sobre o assunto permite que você antecipe alterações e informe seus clientes.

Organize a agenda para receber as demandas

Os prazos finais para envio da declaração se concentram em datas específicas. Portanto, vale a pena manter a agenda organizada deixando mais tempo livre nessa época. Lembre-se de que muitos deixam essas obrigações para a última hora.

Assim, quando você planeja as tarefas anuais e mensais com foco nisso, é possível deixar espaços livres que possibilitem trabalhar com urgências. Essa pode ser, inclusive, uma oportunidade para otimizar os ganhos e conquistar novos clientes.

Confira os prazos do Imposto de Renda PJ 2021 para não atrasar

Quando o cliente contrata um escritório de contabilidade para cumprir a obrigação fiscal, ele deposita confiança. Logo, é preciso corresponder ao que foi combinado. Os atrasos geram prejuízos ao cliente, que precisará arcar com multas e pode ter outros problemas com a Receita Federal.

Isso afeta a fidelização do cliente e pode levar à quebra do contrato. Ele também pode tomar medidas contra o escritório, tendo em vista a responsabilidade do profissional. Então, tenha atenção ao calendário e organize as demandas para não errar.

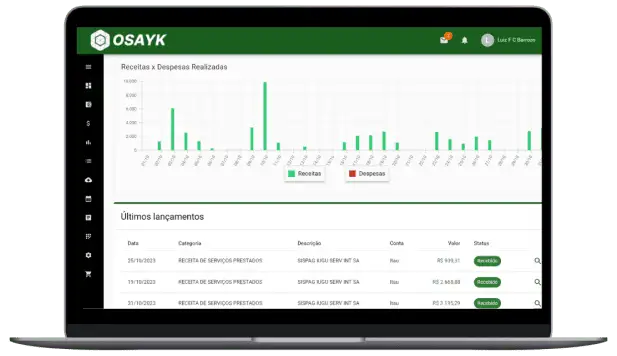

Agora você já sabe como preparar o seu escritório contábil para a declaração do imposto de Renda PJ em 2021. Para ajudar, conte com uma plataforma que facilite a gestão e a comunicação com o cliente. Assim ficará mais fácil cumprir todas as obrigações no prazo.

Se você gostou deste post, conheça as principais dicas para otimizar a rotina do escritório contábil!